Oggi in Italia molte imprese producono utili, hanno ordini, incassano regolarmente eppure… non sono finanziabili.

È il nuovo paradosso del sistema economico italiano: imprenditori che dimostrano solidità, ma che ricevono dalle banche risposte tiepide, quando non vere e proprie porte chiuse.

Ecco perché il tema della bancabilità è diventato centrale, e la figura del mediatore creditizio non è mai stata così strategica.

Un sistema bancario (giustamente) prudente, ma (pericolosamente) miope

Le banche italiane, soprattutto negli ultimi due anni, hanno inasprito i criteri di concessione del credito. I motivi sono diversi e in parte comprensibili:

- Tassi d’interesse aumentati, con conseguente rischio di insolvenza per le imprese più indebitate;

- Normative europee più severe (Basilea III, IV e Nuova definizione di default);

- Valutazioni automatiche sempre più spinte, spesso basate su algoritmi e score interni che penalizzano chi non rientra in profili “standard”.

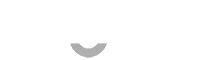

Il risultato è che anche aziende in utile, ma con qualche “ombra” in Centrale Rischi, oppure in settori percepiti come instabili, o con una contabilità non perfettamente leggibile… diventano non bancabili.

Cos’è davvero la bancabilità?

Nel linguaggio tecnico, “bancabile” è chi rispetta alcuni parametri che rendono “sostenibile” un finanziamento per una banca. In sintesi:

- Redditività dimostrata, con margini coerenti e cash flow positivo;

- Indebitamento sotto controllo, con DSCR, leverage e patrimonializzazione adeguati;

- Affidabilità soggettiva, cioè nessuna segnalazione pregiudizievole (Centrale Rischi, CRIF, protesti);

- Progetto credibile, con business plan o richiesta ben strutturata.

Ma attenzione: la bancabilità non è solo un dato oggettivo. È anche una percezione, che dipende da come viene presentata e letta un’impresa.

Molte aziende sono meglio di come appaiono. Ma se la banca non riesce a capirlo… il credito non arriva.

Il ruolo chiave del mediatore creditizio

Ed è qui che entra in gioco la mediazione creditizia di valore.

Un bravo consulente non si limita a “girare richieste”: analizza, struttura, accompagna, negozia attraverso…

- Pre-analisi tecnico-finanziaria dell’impresa, con focus su punti di forza e criticità;

- Ottimizzazione della presentazione del cliente, traducendo numeri e bilanci in un linguaggio leggibile per il sistema bancario;

- Selezione mirata degli istituti, in base al settore, all’importo, e alla tipologia di credito;

- Accompagnamento completo fino all’erogazione, compreso il dialogo con back office e gestori.

In un mondo bancario sempre più automatizzato, la figura umana e professionale del mediatore è ciò che fa la differenza tra una domanda rifiutata e una pratica approvata.

Quando un’impresa “non bancabile” lo è… ma non lo sa

Ecco alcuni casi reali (anonimizzati) che capita di vedere ogni giorno:

- Azienda edile con utile, ma segnalata CR per una fideiussione scaduta e subito pagata → la segnalazione automatica la rende “invisibile” per le banche.

- Impresa artigiana con forte incasso ma contabilità semplificata → il reddito dichiarato è basso, ma il flusso cassa è ampio: va spiegato bene.

- Società con una struttura di gruppo articolata → se non si evidenziano bene le relazioni tra società collegate, gli indici di bancabilità “spaventano” le banche.

- Startup innovativa con ottimo potenziale ma senza garanzie → serve costruire una proposta su misura, spesso orientata a canali alternativi.

Lavorare non basta più, serve essere “leggibili”

La verità è che fare impresa oggi è diventato un atto di traduzione continua: dai numeri alla narrazione, dai documenti al posizionamento, dai bilanci alla strategia.

Un’impresa può essere sana, ma se non comunica bene la propria forza economica rischia di non ottenere il credito che merita.

E in un contesto economico dove la liquidità è l’ossigeno, non possiamo permetterci di perdere tempo o occasioni.