Breve analisi economica del ribaltamento dei ruoli nell’Eurozona

La storia economica europea si caratterizza spesso per ironici rovesciamenti di fronte. Oggi assistiamo a uno dei più emblematici: la Francia, che negli anni 2010-2015 partecipò attivamente alle politiche di austerità imposte ai paesi “periferici” dell’Eurozona, si ritrova ora definita dal Wall Street Journal come il “nuovo malato d’Europa”. Un’analisi che merita un approfondimento e una riflessione sui meccanismi che governano l’economia dell’area euro.

Il quadro economico francese: numeri e tendenze

I dati della crisi attuale

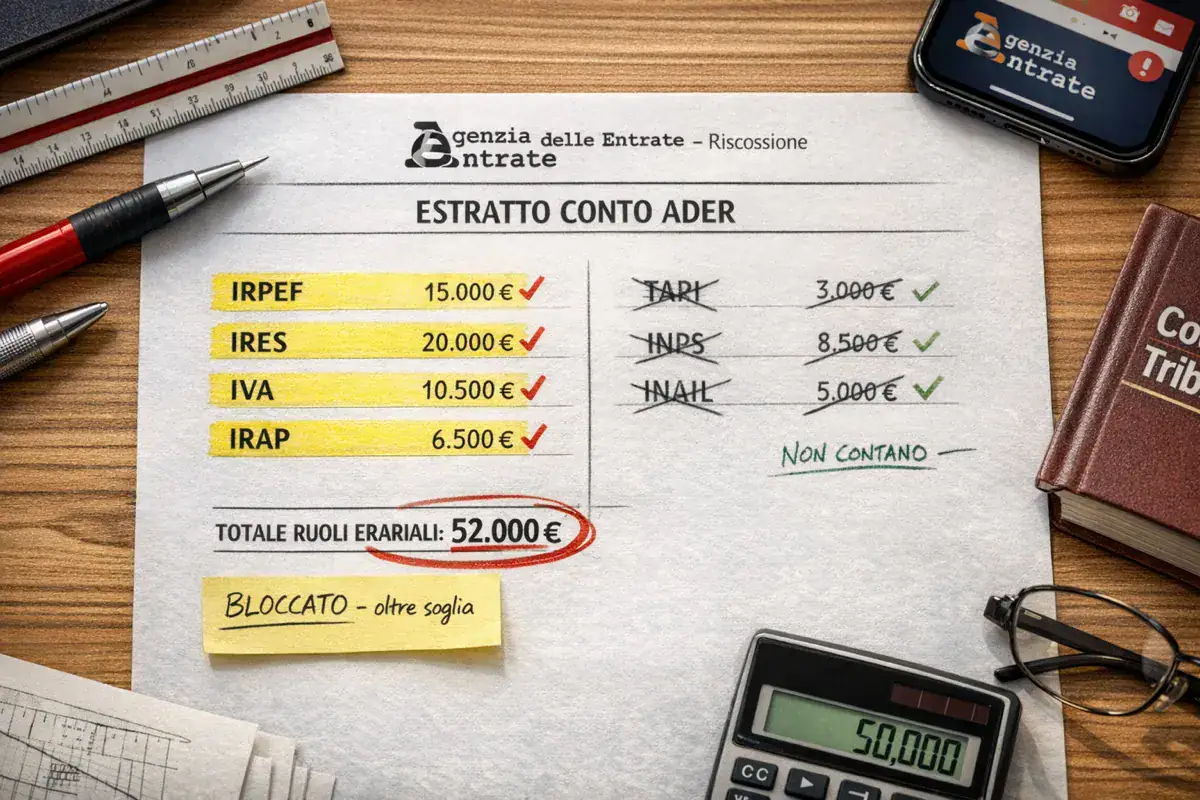

Il deterioramento dei conti pubblici francesi presenta caratteristiche allarmanti che superano, per alcuni indicatori, quelle dei paesi che furono sotto tutela della Troika negli anni scorsi:

- Deficit pubblico: 5,8% del PIL nel 2024, ben oltre il doppio del limite europeo del 3%

- Debito pubblico: 113,9% del PIL (€3.345 miliardi) al primo trimestre 2025, terzo più alto dell’Eurozona dopo Grecia (152,5%) e Italia (137,9%)

- Spesa per interessi: 66 miliardi di euro annui, superiore ai budget per istruzione e difesa combinati

- Crescita economica: previsioni 2025 al +0,6-0,8%, significativamente sotto la media europea

Il confronto storico

È utile ricordare che durante la crisi del debito sovrano europeo (2010-2012), l’Italia presentava indicatori migliori di quelli attuali francesi. Nel 2010, il deficit italiano era al 4,2% – identico a quello tedesco – mentre la Francia registrava già un 6,8%. Oggi, paradossalmente, l’Italia ha un deficit sotto il 3% mentre la Francia naviga verso il 6%.

La memoria storica: quando la Francia faceva la morale

L’atteggiamento durante la crisi greca

Durante la crisi del debito sovrano europeo, la Francia sostenne con convinzione le politiche di austerità imposte dalla Troika ai paesi in difficoltà. L’approccio francese si caratterizzò per:

- Sostegno incondizionato alle condizionalità severe per Grecia, Portogallo, Irlanda e Spagna

- Partecipazione attiva nella definizione dei programmi di aggiustamento

- Retoriche sulla necessità di “responsabilità fiscale” e “riforme strutturali”

Il caso della lettera BCE all’Italia (2011)

Particolarmente emblematica fu la posizione francese durante la crisi italiana del 2011. La lettera Trichet-Draghi del 5 agosto 2011, che impose all’Italia una serie di riforme draconiane in cambio del sostegno BCE, ricevette il pieno appoggio francese. Oggi, con un’ironia che non sfugge agli osservatori, la Francia si trova in una situazione comparabile a quella italiana di allora, con spread in aumento e mercati nervosi.

Analisi delle cause strutturali

I nodi irrisolti del modello francese

La crisi francese non è episodica ma strutturale, originata da:

- Rigidità del modello sociale: La spesa pubblica francese è la più alta d’Europa in rapporto al PIL, con un welfare state difficilmente riformabile

- Produttività stagnante: -0,13% nel 2023, dell’8,5% sotto la traiettoria pre-pandemica secondo la Banque de France

- Instabilità politica cronica: Quattro primi ministri in tre anni, impossibilità di formare maggioranze stabili

- Competitività in declino: Divario crescente con Germania e paesi nordici nell’attrazione di investimenti

Le conseguenze sui mercati

Convergenza degli spread

Il dato più significativo del ribaltamento in corso è la convergenza degli spread. Lo spread francese si è avvicinato pericolosamente a quello italiano, cancellando decenni di “premio di affidabilità”. I rendimenti francesi a 30 anni hanno superato il 4,5% per la prima volta dal 2011, mentre quelli italiani si mantengono più stabili grazie alla maggiore stabilità politica del governo Meloni.

Giudizio delle agenzie di rating

L’agenzia Fitch ha posto la Francia sotto osservazione per un possibile declassamento. Con il rating attuale AA- e outlook negativo, un taglio porterebbe il paese a soli sette gradini dal livello “junk”, scenario impensabile fino a pochi anni fa.

Scenari economici e politici

Le opzioni del governo Bayrou

Il piano di risanamento da 44 miliardi di euro proposto dal primo ministro Bayrou mira a ridurre il deficit dal 5,4% attuale al 4,6% nel 2026. Tuttavia, la fragilità politica rende improbabile l’approvazione di misure impopolari come:

- Eliminazione di due giorni festivi

- Tagli significativi alla spesa pubblica

- Innalzamento dell’età pensionabile

- Riforme strutturali del mercato del lavoro

Il rischio di contagio europeo

A differenza della crisi greca, un eventuale collasso francese avrebbe conseguenze sistemiche per l’Eurozona, considerando che la Francia rappresenta la seconda economia dell’area. La BCE si troverebbe costretta a interventi straordinari, con potenziali tensioni con la Germania su acquisti massicci di titoli francesi.

Le lezioni economiche del ribaltamento

L’insostenibilità dell’austerità selettiva

La vicenda francese dimostra i limiti di un approccio che ha preteso riforme dai paesi “periferici” mentre i paesi “core” mantenevano squilibri strutturali. La Francia ha potuto evitare per anni le medicine che prescriveva ad altri, accumulando problemi ora esplosivi.

La fragilità dell’architettura europea

Il caso francese evidenzia le debolezze del sistema di governance economica europea:

- Mancanza di meccanismi automatici di aggiustamento

- Prevalenza della politica sui vincoli economici

- Assenza di strumenti di condivisione del rischio fiscale

Quali prospettive?

La crisi francese rappresenta un punto di svolta per l’Eurozona. Il paese che negli anni scorsi predicava rigore e austerità ai partner in difficoltà si trova ora a dover affrontare le stesse pressioni dei mercati e le stesse scelte dolorose che aveva imposto ad altri.

Questa situazione offre tre possibili scenari:

- Scenario di aggiustamento graduale: La Francia implementa gradualmente le riforme necessarie, accettando anni di crescita stentata ma evitando il collasso

- Scenario di crisi acuta: L’instabilità politica impedisce le riforme, portando a un intervento BCE massiccio con condizionalità severe

- Scenario di mutualizzazione: La crisi francese accelera l’integrazione fiscale europea, con condivisione dei rischi e delle responsabilità

Dal punto di vista economico, il caso francese dimostra che nessun paese è immune dalle dinamiche che governano i mercati del debito sovrano. La sostenibilità fiscale non è una caratteristica permanente ma una condizione che richiede costante manutenzione attraverso riforme, disciplina e lungimiranza politica.

L’ironia della storia economica europea è che proprio il paese che mostrava maggiore intransigenza verso i “PIIGS” si ritrova ora a rischiare di entrare in quella categoria. Una lezione di umiltà che l’Europa intera dovrebbe meditare, ripensando a meccanismi di governance più equi e sostenibili per tutti i membri dell’Unione.

Nota metodologica: Questa analisi si basa su dati ufficiali di Eurostat, BCE, FMI e fonti istituzionali nazionali aggiornati a settembre 2025. Le proiezioni economiche incorporate riflettono le stime del consensus degli analisti alla data di redazione.