Il Superbonus, introdotto dal Decreto Rilancio (DL n. 34/2020), rappresenta una significativa agevolazione fiscale per interventi di efficientamento energetico e miglioramento sismico degli edifici. Tuttavia, tali interventi possono comportare variazioni nella rendita catastale dell’immobile, con conseguenti implicazioni fiscali. È fondamentale comprendere come l’aggiornamento della rendita catastale possa influenzare la tassazione e quali siano gli obblighi procedurali per i proprietari.

Aggiornamento della rendita catastale: che cos’è

La rendita catastale è il valore attribuito a un immobile dal Catasto, utilizzato come base per il calcolo di imposte quali l’IMU (Imposta Municipale Unica) e la TASI (Tassa sui Servizi Indivisibili). Essa riflette le caratteristiche intrinseche dell’immobile, come la superficie, la categoria catastale e la zona di ubicazione.

Interventi che possono modificare la rendita catastale

Gli interventi edilizi che possono comportare una variazione della rendita catastale includono:

- Ampliamenti volumetrici: l’aggiunta di nuove superfici o volumi all’immobile.

- Modifiche della distribuzione interna: ristrutturazioni che alterano la suddivisione degli spazi interni.

- Cambiamenti nella destinazione d’uso: trasformazione dell’uso dell’immobile, ad esempio da residenziale a commerciale.

- Miglioramenti qualitativi: interventi che aumentano il livello di finitura o le dotazioni dell’immobile.

È importante notare che non tutti gli interventi agevolati dal Superbonus comportano necessariamente una variazione della rendita catastale. Ad esempio, l’installazione di un cappotto termico o la sostituzione degli infissi, se non alterano le caratteristiche fondamentali dell’immobile, potrebbero non influire sulla rendita.

Obblighi del proprietario in caso di variazione

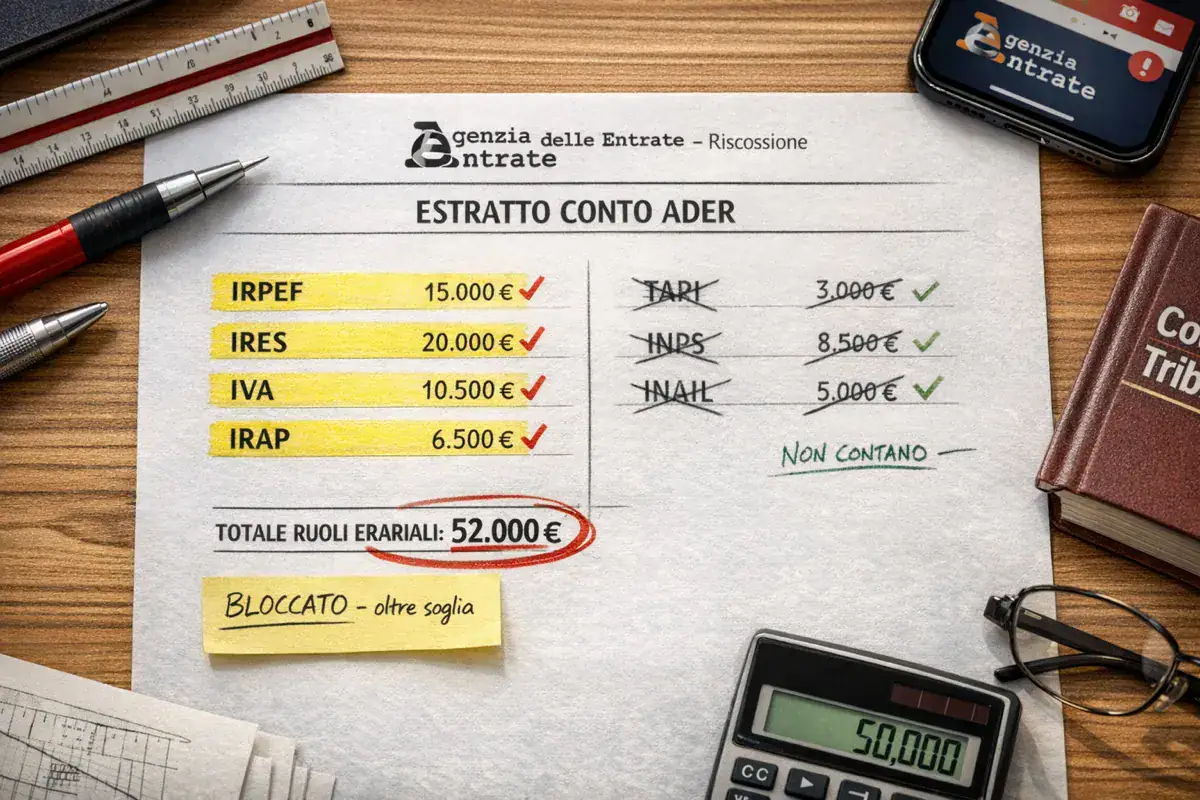

Se gli interventi effettuati comportano una modifica delle caratteristiche dell’immobile tali da influenzare la rendita catastale, il proprietario è tenuto a presentare una dichiarazione di variazione catastale all’Agenzia delle Entrate. Questa procedura, nota come “accatastamento”, deve essere effettuata entro 30 giorni dal termine dei lavori. La mancata presentazione può comportare sanzioni amministrative (*).

Implicazioni fiscali dell’aggiornamento delle rendite catastali

L’aggiornamento della rendita catastale può influenzare diverse imposte:

- IMU e TASI: un aumento della rendita comporta un incremento dell’imposta dovuta.

- IRPEF: per gli immobili non locati, la rendita catastale concorre alla formazione del reddito imponibile.

- Imposta di registro: in caso di compravendita, la rendita catastale aggiornata è utilizzata per determinare la base imponibile su cui calcolare l’imposta.

Consigli pratici per i proprietari

- Verifica preliminare: prima di intraprendere interventi edilizi, consultare un professionista (geometra, architetto o ingegnere) per valutare le possibili implicazioni sulla rendita catastale.

- Aggiornamento tempestivo: in caso di variazione, presentare la dichiarazione di aggiornamento catastale entro i termini previsti per evitare sanzioni.

- Conservazione della documentazione: mantenere tutta la documentazione relativa agli interventi effettuati e alle comunicazioni con l’Agenzia delle Entrate.

Per ulteriori informazioni sulla rivalutazione della rendita catastale e per accedere ai servizi di aggiornamento catastale, è possibile consultare il sito ufficiale dell’Agenzia delle Entrate. hai domande?

(*) se l’intervento è consistente – aumento del numero di vani, incremento della volumetria, o aumento del valore dell’u.i. di almeno il 15% ecc. – la richiesta di aggiornamento della rendita va effettuata inviando una dichiarazione di variazione catastale, entro 30 giorni dall’ultimazione dei lavori. I soggetti che non hanno inviato la dichiarazione di variazione riceveranno lettere di compliance.