Il costo della prudenza: liquidità lasciata nei conti correnti ed erosa dall’inflazione, investimenti immobiliari a basso rendimento, troppi titoli di Stato in portafoglio: negli ultimi 20 anni questo approccio negativo al denaro ha fatto perdere agli italiani, complice l’incedere del carovita, il 7% della ricchezza reale di partenza. E tutto questo in un mondo in cui i mercati azionari correvano a doppia cifra. Da questo costo occulto, «il costo della prudenza», prende il via il quinto Osservatorio Edufin di Pictet Asset Management, realizzato in collaborazione con Finer Finance Explorer.

Il paradosso del risparmio italiano

Il paradosso della ricchezza italiana si manifesta in tutta la sua contraddizione: un Paese con un risparmio privato tra i più elevati d’Europa che tuttavia vede erodere sistematicamente il proprio patrimonio reale. Il quinto Osservatorio Edufin fotografa una realtà tanto nota quanto sottovalutata, quella di un rapporto con il denaro fondato su una prudenza che si rivela paradossalmente imprudente. Mentre gli indici azionari globali registravano performance medie a doppia cifra negli ultimi due decenni, la famiglia italiana media ha preferito rifugiarsi nella presunta sicurezza dei depositi bancari e dei titoli di Stato, pagando un prezzo salato in termini di potere d’acquisto.

L’anatomia di un portafoglio inefficiente

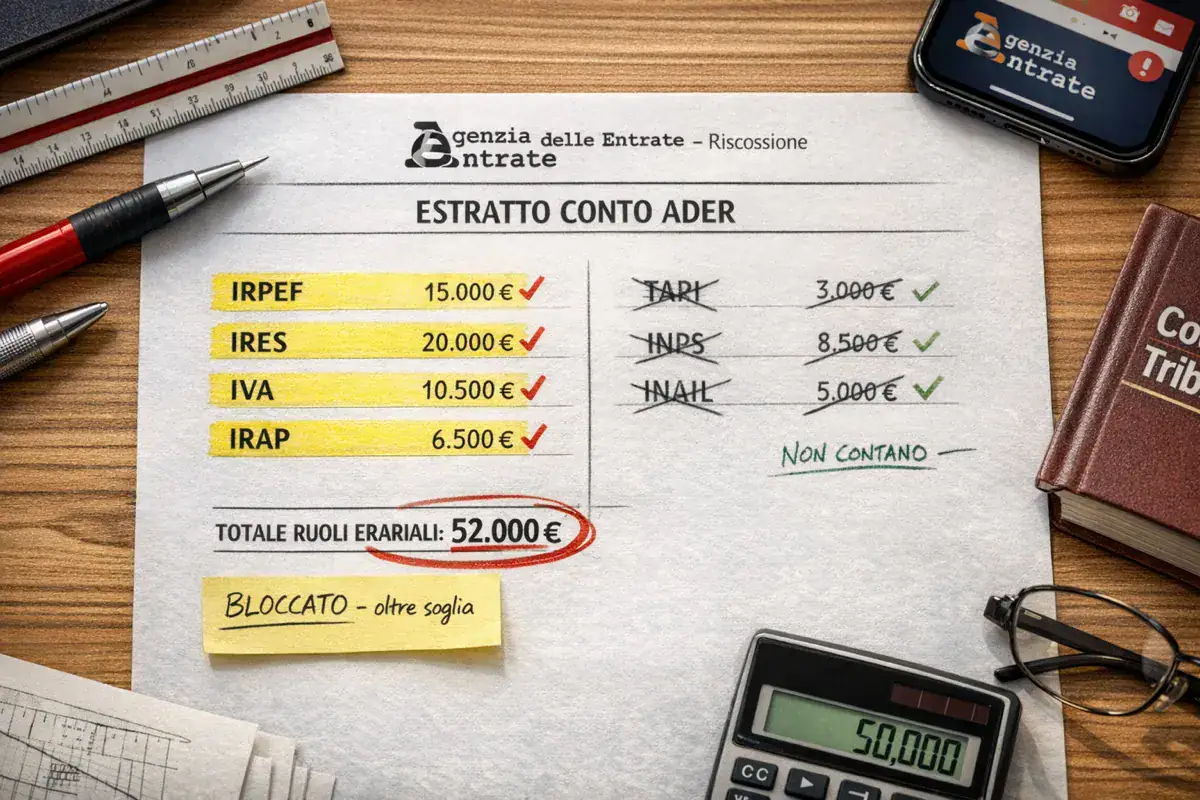

La composizione del portafoglio medio italiano rivela una propensione al rischio inversamente proporzionale alla necessità di proteggere il capitale dall’inflazione.

I conti correnti, che non solo non generano rendimenti significativi ma subiscono l’erosione costante del carovita, continuano a rappresentare una quota preponderante della ricchezza finanziaria delle famiglie.

Il mattone, tradizionalmente considerato bene rifugio per eccellenza, ha deluso le aspettative producendo rendimenti netti spesso inferiori all’inflazione, soprattutto considerando i costi di manutenzione, fiscalità e periodi di vacancy.

I titoli di Stato, pur garantendo una certa stabilità nominale, hanno offerto rendimenti reali mediamente negativi o nulli nel periodo considerato, specialmente durante la fase di tassi prossimi allo zero seguita alla crisi finanziaria del 2008.

Le radici culturali della prudenza eccessiva

Questo comportamento affonda le radici in un intreccio complesso di fattori culturali, istituzionali e informativi.

L’esperienza storica italiana, segnata da inflazioni galoppanti, crisi bancarie e instabilità politica, ha sedimentato nel DNA finanziario degli italiani una diffidenza viscerale verso strumenti percepiti come volatili o complessi.

La scarsa educazione finanziaria, certificata da tutti gli indicatori internazionali, impedisce alla maggioranza dei risparmiatori di comprendere concetti fondamentali come la differenza tra rendimento nominale e reale, il rapporto rischio-rendimento nel lungo periodo, o il costo opportunità di scelte eccessivamente conservative.

Il costo della prudenza: invisibile nelle scelte sbagliate

Il risultato è una perdita silenziosa ma sistematica di potere d’acquisto che si accumula anno dopo anno. Quel 7% di ricchezza reale evaporato in vent’anni rappresenta molto più di un dato statistico: sono opportunità mancate, progetti rimandati, sicurezze future compromesse.

In un contesto di stagnazione salariale e precarietà lavorativa crescente, l’incapacità di far fruttare adeguatamente il risparmio accumulato amplifica le disuguaglianze e riduce le possibilità di mobilità sociale ed economica.

Le responsabilità del sistema

L’analisi di Pictet Asset Management solleva interrogativi che vanno oltre le scelte individuali.

- Esiste una responsabilità del sistema finanziario italiano che per decenni ha privilegiato la distribuzione di prodotti a bassa complessità e alto margine piuttosto che l’educazione del cliente.

- Esiste una responsabilità delle istituzioni che non hanno saputo promuovere una cultura finanziaria diffusa attraverso programmi scolastici strutturati.

- Esiste infine una responsabilità dei media che troppo spesso hanno alimentato narrazioni semplicistiche sui mercati finanziari, oscillando tra catastrofismo e trionfalismi inappropriati.

La vera prudenza è nella diversificazione

La questione non è invitare a un’incosciente esposizione al rischio, ma comprendere che la vera prudenza richiede una diversificazione intelligente e un orizzonte temporale adeguato.

I dati storici dimostrano che portafogli bilanciati, con una componente azionaria significativa e diversificata geograficamente e settorialmente, hanno costantemente sovraperformato nel lungo periodo rispetto a strategie eccessivamente difensive. Non si tratta di speculazione ma di preservazione del capitale reale.

L’opportunità del cambiamento

Il momento attuale, caratterizzato da un ritorno della volatilità e da tassi di interesse che dopo anni sono tornati in territorio positivo, offre un’opportunità per ripensare le strategie di allocazione del risparmio.

Tuttavia, senza un salto culturale collettivo e senza un sistema di consulenza finanziaria che privilegi davvero gli interessi del cliente rispetto alle logiche commerciali, il rischio è che il “costo della prudenza” continui a erodere silenziosamente la ricchezza degli italiani anche nei prossimi decenni.